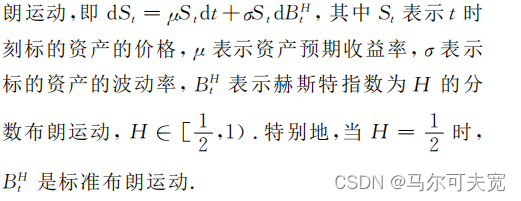

BS定价模型和蒙特卡洛模拟期权定价方法都 假设标的资产价格的对数服从布朗运动

.

但是实际

的金融市场中标的资产价格运动过程具有

“尖峰厚尾

”

现象

,

运用分数布朗运动

(FBM

)来刻画标的资产 价格的运动过程可能更加合适。

分数布朗运动属于高斯过程,它不再具备马尔 科夫性

,

但具有长程相依性

、

自相似性与

“

尖峰厚尾

”

等特性。

这些良好的性质使其能够更好地描述金 融资产价格的运动

.标的资产价格服从几何分数布朗运动,即:

分数布朗运动环境下的欧式期 权定价公式如下所示

:

H

为赫斯特指数。

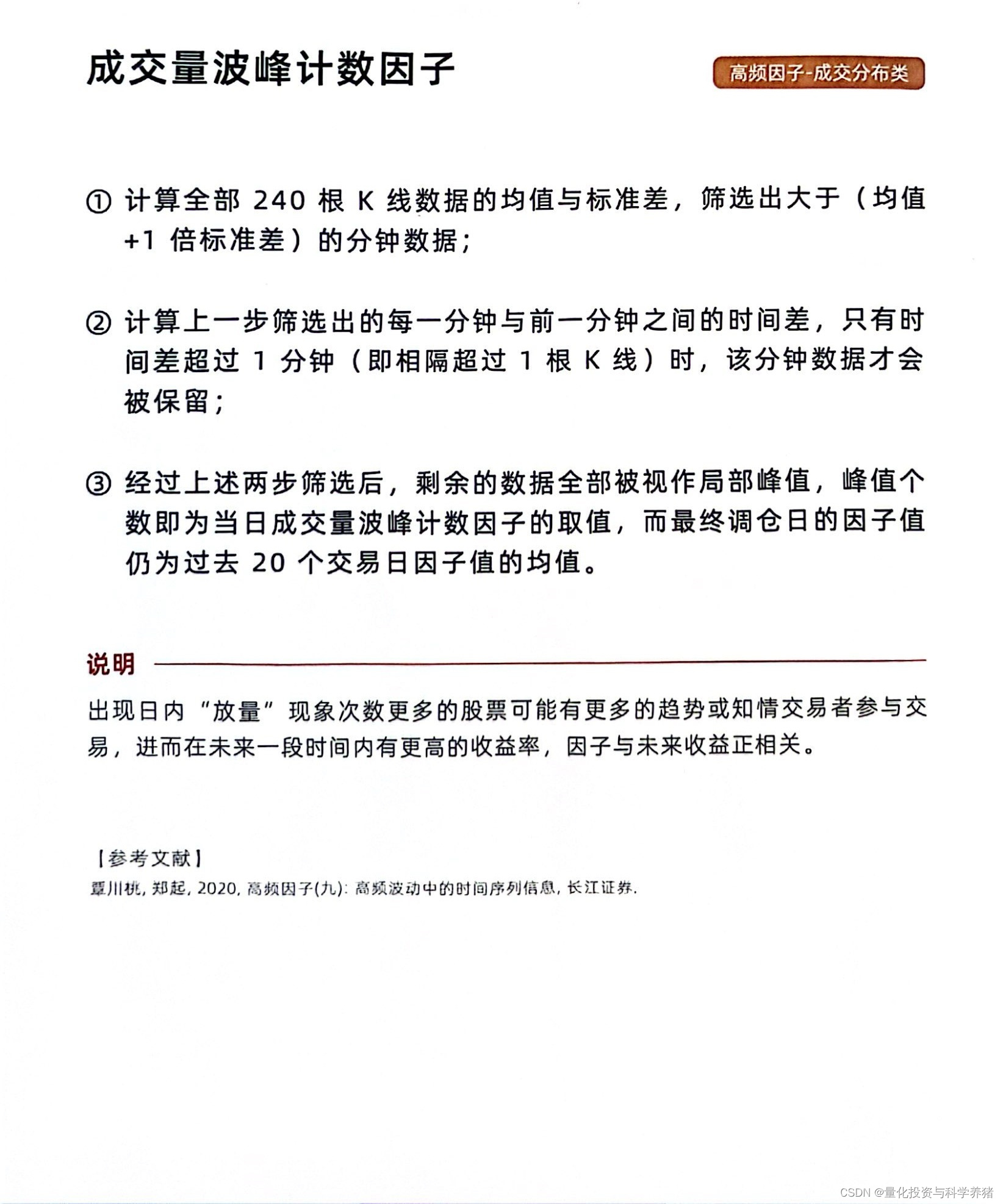

在FBM模型中,除了需要计算Hurst指数外,期权的波动率这一参数也是不确定的,可以使用标的资产的历史波动率,也可以使用其他方法构建波动率,比如期权隐含波动率、GARCH模型,ANN神经网络模型,LSTM神经网络模型等方法。

本文以上证50ETF期权的高频数据为基础,采用历史波动率,隐含波动率,ANN神经网络模型预测波动率,GARCH模型预测波动率与LSTM神经网络预测波动率进行建模分析。

误差分析如下:

BS模型测试集的mape: 0.025498904260894354 rmse: 0.01623017718454793 mae: 0.012910245809689753 MSE: 0.00026341865144182026

FBM模型(历史波动率)mape: 0.009079235978680694 rmse: 0.004610131979118416 mae: 0.003775415891465037 MSE: 2.1253316864890258e-05

FBM模型(LSTM神经网络模型波动率)mape: 0.007944398055190217 rmse: 0.004060476075836374 mae: 0.0033210511998671673 MSE: 1.6487465962439565e-05